Торги на фондовых биржах осуществляются в установленное время. Например, в Нью-Йорке биржа работает с 9:30 до 16:00, в Лондоне – с 8:00 до 16:30, а в Москве – с 10:00 до 18:45. Именно в это время проводится основная торговая сессия, то есть заключается большая часть сделок по купле/продаже ценных бумаг.

Но существует и дополнительное время торгов, которое позволяет совершать сделки до официального открытия биржи. Оно называется Pre-Market, что дословно переводится как «до рынка», и также известно как предторговый период.

Что такое премаркет?

Итак, премаркет это предварительный сбор заявок, которые делаются до начала открытия биржи. На Московской бирже Pre-Market проводится за 15 минут до начала основной сессии. В это время происходит подача заявок на покупку и продажу ценных бумаг в биржевой стакан. При совпадении цены спроса и предложения ордер будет закрываться.

За 30 секунд до открытия рынка прием ордеров прекращается и по полученным заявкам рассчитывается цена актива, по которой начнутся торги – цена открытия. Она определяется как стоимость актива, обеспечивающая максимальное количество сделок.

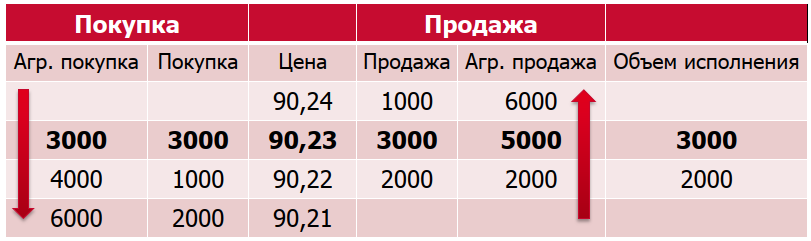

Чтобы понять, как это работает, рассмотрим таблицу.

| Предложение по покупке актива (шт) | Цена актива (руб) | Предложение по продаже актива (шт) | Объем исполнения |

| 4 000 | 98 | 0 | 0 |

| 3 000 | 99 | 3 000 | 3 000 |

| 2 000 | 100 | 3 500 | 2 000 |

| 500 | 101 | 4 000 | 500 |

То есть, в данном случае цена открытия будет 99 руб., так как именно при этой стоимости актива обеспечивается максимальный объем закрытия ордеров. Если максимальный объем исполнения достигается при двух различных ценах, то цена открытия определяется как среднеарифметическое двух цен.

Неисполненные заявки переносятся в основную сессию. Сделки по ним заключаются по цене, указанной в премаркете.

Скринеры премаркет

На активность торгов на Pre-Market влияют новости о компании, которые становятся доступны участникам рынка в то время, когда биржа закрыта для основных торгов. Это могут быть опубликованные финансовые отчеты, информация о слиянии компаний, сведения о полученной прибыли или планируемых дивидендах и т.д. Поэтому даже те участники, которые не выставляют заявки на этом рынке сами, часто следят за предрыночной торговой активностью, чтобы судить о силе и направлении тренда в преддверии очередной торговой сессии. Помочь в этом могут различные бесплатные скринеры, например:

- Yahoo Finance Stock Screener

- Fidelity Stock Screener

- Finviz

- MarketWatch Stock Screener

- CNBC Stock Screener

- Zacks

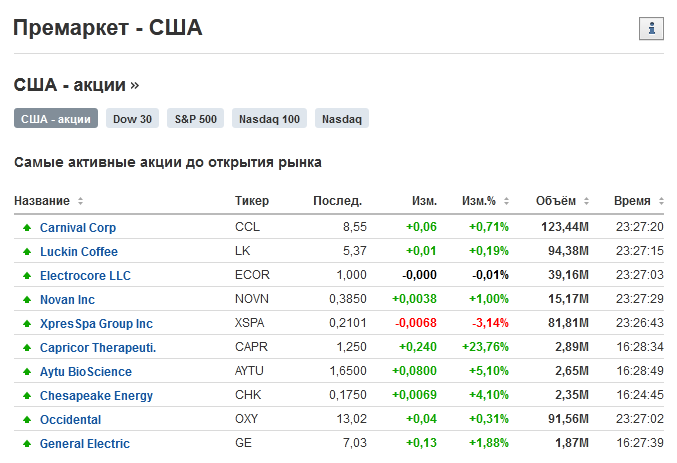

Ниже представлен текущий скрин с investing.com на премаркет США:

Если объем покупки акций превышает нормальный, это указывает на то, что инвесторы поддерживают восходящий тренд, и что акции при открытии биржи скорее всего будут двигаться вверх. Тенденция к снижению цен с большим объемом сигнализирует о вероятном нисходящем тренде, причем высокий объем торгов также может указывать на разворот котировок. Таким образом, Premarket это одновременно и рынок, и индикатор его стартового поведения с неплохой точностью.

Особенности торгов на премаркете

Проведение торгов до начала основной сессии отличается следующими особенностями:

- можно подавать только лимитные заявки;

- участник торгов не имеет информации о предложениях других трейдеров;

- ценовой диапазон заявки не должен отличаться более чем на 10% в большую или меньшую сторону от цены закрытия прошлого дня

Риск торговли на Pre-Market

Торговля до открытия рынка сопряжена с повышенным риском. К таким рискам относят:

- пониженную ликвидность – отсутствие открытой информации приводит к небольшому количеству заявок;

- ценовые разрывы – большая разница между ценой спроса и предложения вызывает затруднения в исполнении сделки по выставленной цене;

- высокую волатильность – из-за недостаточности информации по заявкам могут быть заметные колебания цены

Эти пункты означают, что после открытия основной торговой сессии стоимость актива может существенно измениться в первые несколько минут торгов вплоть до разрыва котировок. Это явление носит название гэп и более выражено у акций, чем у курсов валют. Таким образом, участник, подавший заявку на премаркете «вслепую», может понести значительные убытки.

Также существует риск соперничества трейдера с крупными профессиональными организациями, которые могут иметь доступ к корпоративной информации, не доступной частному участнику рынка. Инсайд на рынке запрещен, но тем не менее понятно, что наличие личных знакомств в компании может дать по ней более объективную картину, чем сводки отчетов.

Для чего и кому нужен Pre-Market

Премаркет выгоден всем участникам торгов. С его помощью решаются следующие задачи:

- определяется цена открытия

- снимается нагрузка с торговых систем в первые минуты сессии

Чтобы лучше понять смысл торговли на премаркете, рассмотрим пример. Компания XYZ опубликовала квартальный отчет о прибыли, прежде чем рынок открылся для регулярных торгов. Результаты компании разочаровали ожидания инвесторов. Участник рынка, который имеет долю в компании XYZ, также имеет доступ к торговле в предрыночные торговые часы.

Объявление убытков / недополучение прибыли компании как правило отражается на цене акций. В данном случае ожидания инвесторов не оправдываются, поэтому вполне вероятно, что цена акций снизится. Теперь у трейдера есть доступ к торговле до того, как рынок откроется, что позволяет ему быстро среагировать на негативные новости о доходах компании. Таким образом, он может попробовать выставить свои акции на продажу по текущей цене в премаркете и надеяться, что сделка закроется.

PreMarket и IPO

Помимо заявок по рыночным активам, можно заранее приобрести ценные бумаги, которые только готовятся к первичному размещению на бирже. До начала выхода на рынок бумаги часто торгуются со значительной скидкой, иногда достигающей 10% от номинальной стоимости. Это делается для привлечения интереса потенциальных инвесторов. Такие инвестиции обычно имеют высокий порог входа, так что интересны крупным игрокам – венчурным фондам, инвестиционным банкам, хедж-фондам и т.д.

Однако есть и так называемые IPO-брокеры, которые позволяют подавать заявки и более мелким участникам рынка, выделяя под них ограниченный объем предложения. Если заявка не исполняется или исполняется частично, деньги возвращаются на счет инвестора.

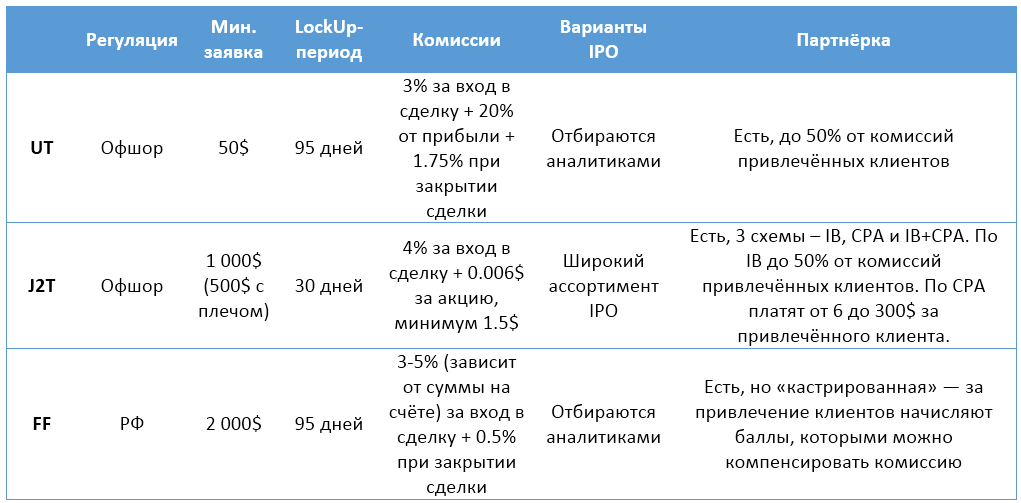

Три основных игрока на рынке IPO-брокеров это: United Traders , Just2trade и Фридом Финанс . Инвестиции в IPO с их помощью предполагают так называемый LockUp-период, в течение которого выйти из сделки можно только о штрафом порядка 10-20%. Считается он от момента старта торгов ценной бумаги на бирже. Условия всех компаний можно свести в таблицу:

Оценивая эти предложения можно сказать, что условия включают в себя довольно большие комиссии 4-5% от суммы сделки, которые брокер получит в любом случае. При этом компании как рискуют своей репутацией в данном секторе, выбирая интересные на их взгляд предложения, так и предоставляют сделать это инвесторам.

Партнерское вознаграждение как обычно указывает на конфликт интересов — компания и партнер получат гарантированную прибыль, пришедший по партнерке может оказаться в минусе. Свое мнение насчет IPO, а также способ, которым при желании можно попробовать на нем заработать, я озвучивал в этой статье.

Как получить доступ к торговле на Pre-Market

Фондовая биржа не ограничивает участников рынка на торги в премаркете. В связи с тем, что торговля активами вне основной сессии сопряжена с повышенными рисками, «по умолчанию» она не доступна на всех брокерских счетах. Чтобы начать торговать в премаркете можно поступить одним из двух способов:

- позвонить брокеру и попросить его активировать возможность такой торговли

- самостоятельно активировать функцию в личном кабинете

Следует помнить, что не все ценные бумаги можно купить/продать на Pre-Market. В этот период обращаются ОФЗ, акции и паи. Аналогично и на зарубежных биржах в данной секции появляются не все акции компаний.

Премаркет США

Нью-Йоркская фондовая биржа начала торговлю во внебиржевое время в июне 1991 года, увеличив время торговли на час. В России премаркет появился относительно недавно. Дата первых торгов: июнь 2015 г.

Торговля активами вне основной сессии на российских и зарубежных биржах немного отличаются. Во первых, время внебиржевой сессии на американских биржах значительно дольше, чем на Мосбирже. В среднем премаркет длится от 1 до 1,5 часов, причем существует дополнительная, менее важная и более длинная секция. На Азиатских биржах премаркет длится всего лишь 10 минут – с 6:15 до 6:25 по местному времени.

Во вторых, неисполненные ордера не переносятся на основную сессию. При этом участники рынка также могут подать только лимитные заявки, но существует ограничение по количеству акций в заказе – 25 000. Зарубежные брокеры могут устанавливать дополнительные правила для премаркета.

Чем премаркет отличается от постмаркета

Противоположное премаркету сессия – After-Market или Past-Market, что дословно переводится как после рынка. То есть это проведение торгов по окончанию основной торговой сессии. Служит постмаркет для завершения обработки заявок, поступивших в момент завершения торговой сессии.

Заявки, поданные в постмаркете, не переносятся на следующую сессию. Если ордер не удовлетворен по результатам «послеторговой» сессии, то он убирается с торгов.

Во время After-Market также формируется цена закрытия для торгуемых активов. Сравнение проведение торгов на премаркете и постмаркете представлено в таблице.

| Критерий | Pre-Market | After-Market |

| Когда проводятся торги | До открытия биржи | После закрытия биржи |

| Вид заявок | Лимитированный | Рыночные |

| По какому принципу закрываются ордера | Удовлетворение наибольшего объема | В порядке очередности |

| Цена заявки | ±10% от цены закрытия | Совпадает со средневзвешенной ценой последних 15 минут сессии |

| Время проведения | 15 минут | 5 минут |

| Информация о других заявках в стакане | Не доступна | Доступна |

| Перенос заявок на основную сессию | Да | Нет |

Вывод

Premarket это необходимый функционал биржи для определения цены торгов наступающего дня. Значительное расхождение цен поданных заявок с ценой закрытия нередко приводит к ценовым разрывам по торгуемым активам в первые минуты работы биржи (как правило, по акциям). В результате перенос заявок в основную сессию может быстро сгенерировать как заметную прибыль, так и убыток. Но это совершенно не нужно инвесторам, приобретающим активы на длительную перспективу.

Что такое премаркет и постмаркет на бирже

Вы наверняка замечали, что иногда с началом утренних торгов биржи «лихорадит». Торги могут открываться с ценовым разрывом (гэпом) от закрытия накануне. Как и почему это происходит, что такое премаркет и постмаркет, как на них можно заработать? Об этом поговорим сегодня.

Что такое премаркет

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Иногда важные экономические или политические события происходят, когда рынки закрыты. Крупные профессиональные участники могут попытаться сыграть на таких новостях и сдвинуть цену на десятки процентов. Для этого достаточно создать сумятицу в первые минуты после начала торгов. Чтобы по возможности снизить излишнюю волатильность и предотвратить махинации с ценами, фондовые биржи выработали специальный механизм, получивший название «премаркет» или «предторговый период».

Идея премаркета заключается в формировании предварительного стакана заявок, из которого в последние секунды перед началом торгов выводится начальная цена актива. На Мосбирже этот период длится от 10 до 15 минут в зависимости от класса активов (15 минут для стаканов Т0 и 10 – для стаканов Т+). Сделки в течение этого периода не заключаются, расчёт цен основан на отложенных лимитных ордерах. Этот процесс называется аукционом открытия. Его также называют дискретным (скрытым) аукционом.

Основные ценообразующие факторы в это время – минимальная цена предложения и максимальная цена спроса. Если они не перекрываются даже на минимальных лотах, то цена открытия для актива не рассчитывается, а за начальную берётся цена закрытия последних торгов. В течение аукциона можно выставлять ордера не дальше ±10% от последней цены закрытия.

Как правило, основными участниками премаркета оказываются крупные компании и фонды, имеющие доступ к инсайдерской информации. Тем не менее, для биржи не имеет принципиального значения, с чьей стороны поступают заявки: в любом случае в ходе аукциона они будут помещены в стакан.

Дивидендная доходность и ее роль в выборе акций

Сравниваем дивидендные доходности

Некоторые брокеры имеют свои нюансы допуска к премаркету. Участники аукциона видят только собственные заявки, поэтому организованная спекуляция практически исключена. В том-то и заключается источник повышенного риска для мелких розничных трейдеров, торгующих с кредитным плечом. Не видя чужих заявок, они оказываются целиком во власти «тяжеловесов», поэтому при повышенной волатильности могут быть «вынесены» из рынка или понести большие потери.

На рисунке видно, что открытие рынка после выходных началось со значительного гэпа вниз, после чего цена ушла ещё ниже. Возврат в прежний диапазон произошёл лишь в пятницу.

Исторически премаркет (как и постмаркет) берёт своё начало в 1991 г. Именно тогда на Нью-Йоркской фондовой бирже было решено объединить возможности компьютеризации и практически круглосуточной биржевой торговли в мировом масштабе. В отличие от Московской, на Нью-Йоркской фондовой бирже NYSE премаркет длится с 7 00 до 9 30 по местному времени. Он также представляет собой дискретный аукцион. Его участники могут лишь выставлять заявки, которые помещаются в стакан. Ещё более длинный премаркет на бирже NASDAQ: с 4 00 до 9 30 .

Как рассчитывается цена открытия торгов

Для большинства читателей актуален прежде всего регламент, принятый на Мосбирже. Расписание торгов, в том числе и премаркет, на сайте биржи смотрите здесь: moex.com/s1167. Алгоритм расчёта цены открытия состоит из нескольких шагов:

- По установленным лимитным ордерам и в порядке убывания цены, определяется нарастающим итогом суммарный спрос, а в порядке возрастания цены – суммарное предложение. Каждое значение суммарного спроса и предложения сопоставляется с объёмом противоположных заявок.

- Объём возможной сделки по каждой цене определяется как минимальное из 2-х значений: суммарного спроса и суммарного предложения, определенных ранее.

- Выбирается цена, при которой возможно заключение сделок максимального объёма.

- Если одинаковые максимальные объёмы сделок возможны при разных ценах, выбирается цена, при которой спрос минимально отличается от предложения.

- Если и этому условию отвечают несколько цен, выбирается та из них, которая отвечает рыночному дисбалансу. При преобладании заявок на покупку – максимальная цена, при преобладании заявок на продажу – минимальная.

- Если и на этот раз остаётся несколько цен, выбирается наиболее близкая к закрытию предыдущих торгов.

- В крайнем случае, из оставшихся в стакане цен рассчитывается средняя.

Какие акции покупать в кризис

Акции каких отраслей защитят во время кризиса

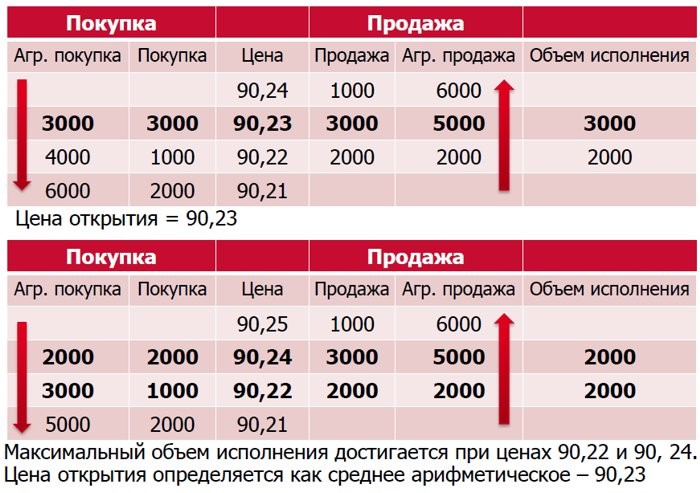

Для лучшего понимания рассмотрим следующие примеры.

В верхнем примере в стакане выставлены по 3 ордера на продажу и на покупку. Стрелками показаны нарастающие итоговые объёмы заявок. Максимальному объёму из возможных сделок (3000) отвечает цена 90,23. Значит, она и будет установлена как начальная. В нижнем примере максимальным объёмам сделок (2000) отвечают цены 90,22 и 90,24. Итоговая цена устанавливается как среднее арифметическое, равное 90,23. Чтобы предотвратить сговоры, момент расчёта цены открытия выбирается случайным образом. Для этого отводится 30 секунд, начиная с 31-й секунды последней минуты премаркета.

Постмаркет и его особенности

Наряду с премаркетом существует и постмаркет. Он также проводится в режиме аукциона, по итогам которого определяется цена закрытия дня. По этой цене сводятся и исполняются встречные заявки, если они удовлетворяют условиям:

- Лимитные заявки на покупку по цене равной или выше цены закрытия;

- Лимитные заявки на продажу по цене равной или ниже цены закрытия;

- Рыночные заявки на покупку и продажу по фактической цене закрытия.

Цена закрытия дня определяется по той же методике, что и цена открытия, а вот порядок размещения заявок имеет свои особенности. Специально для аукциона закрытия в течение основной торговой сессии можно размещать заявки типа «в аукцион».

Исполняться они могут только после фиксации цены закрытия. Заявки типа «лимитные в аукцион» имеет более высокий приоритет, чем лимитные, поданные в ходе аукциона. Соответственно, заявки типа «рыночные в аукцион» имеют более высокий приоритет, чем рыночные, поданные в ходе аукциона. Приоритет рыночных заявок перед лимитными обусловлен тем, что рыночные заявки исполняются не по заданной, а по фактической цене. Наивысший приоритет имеют заявки «рыночные в аукцион».

Доступ к постмаркету есть у всех участников рынка. Наибольший же интерес к нему проявляют инвестиционные, индексные и паевые фонды. Это связано с тем, что по ценам закрытия определяется стоимость чистых активов (сча) этих фондов. Торгуют на постмаркете и крупные спекулянты: пользуясь «тонким» рынком, они продавливают цену в расчёте на её отскок в ходе ближайших торгов.

Как влияет на котировки допэмиссия акций

Дополнительный выпуск акций: чего ожидать?

Способствует такой тактике видимость в стакане чужих заявок (в отличие от премаркета). Поэтому на закрытии дня, особенно в пятницу, возможны любые сюрпризы. Скальперам, тем более, начинающим, торговать на премаркете и постмаркете не рекомендуется. Искушение заработать на резких колебаниях нередко заканчивается потерей депозита. Наоборот, консервативные инвесторы могут извлечь пользу из постмаркета. Закрытие дня против восходящего тренда у ликвидных дивидендных акций, особенно на фоне хорошей статистики, — удачный момент для наращивания портфеля.

Выводы

Итак, мы вкратце разобрались, что такое премаркет и постмаркет. Теперь вы понимаете, о чём идёт речь в биржевых новостях на эту тему. Эти события позволяют многое понять о формировании цены открытия и закрытия торгового дня. Однако начинающим инвесторам и трейдерам стоит крайне осторожно подходить к участию в торгах на данной стадии, поскольку это время, когда на охоту выходят профессионалы и инсайдеры.